2023年,全球范圍的對沖基金給其投資者帶來了豐厚回報。根據羅斯柴爾德家族旗下FOF機構LCH Investments于2024年1月21日公布的對沖基金排行榜數據顯示,對沖基金行業存在馬太效應。2023年對沖基金行業總共給投資者帶來近2180億美元凈收益,其中前20家公司貢獻670億美元。同時,這些頭部對沖基金的資管規模不到行業的1/5,卻創造了行業近1/3的收益。此外,2023年,排行前20的對沖基金平均回報率10.5%,遠超行業平均值6.4%。

LCH的董事長Rick Sopher對此評論:“這些領頭羊們往往回撤控制能力較強,且善于抓住市場機遇,能長期追求超額收益。”畢竟,從數萬只基金中廝殺出重圍,并能長期保持在頭部地位,并不是一件容易的事情。

這也恰恰是諾亞及歌斐篩選管理人和對沖基金的邏輯。2023年上架基金的實際情況也很好地論證了諾亞和歌斐的專業篩選能力,給投資人帶了不錯的回報。在以上2023年LCH Investments排行榜中,歌斐我們已經上架了底層為卓越的全球宏觀管理人Brevan Howard和多策略管理人Point 72的基金產品。根據Eurekahedge統計的5-Year(2019-2023) Returns of Major Hedge Founds數據,我們也覆蓋了其中如AQR Capital, Tiger Global, Coatue, Brevan Howard, Point 72等多家優秀管理人。此外,2023我們上架的多策略管理人Omni和Sculptor的表現也非常不錯。

長期與領先的基金管理人及頂尖PE/VC機構組成的無與倫比的生態系統,使諾亞與歌斐能夠通過提供獨特及適當的投資機會,更好地服務于客戶需求。

最早的對沖基金是怎么掙錢的?

對沖基金最早起源于20世紀50年代的美國,意為“風險對沖過的基金”。通過期貨、期權等衍生品和多空交易策略來對沖風險。1949年世界上誕生了第一個有限合作制的瓊斯對沖基金,隨后對沖基金經歷了發展與波動。

通俗地說,最早的對沖基金賺錢的方法是這樣:

基金經理買了一只股票后,還會買入一個“保險”,這個“保險”叫做看跌期權。如果股票跌了,他們可以用這個“保險”以一個固定的價格把股票賣出去,這樣就不怕股票跌價了。另一種方法是,基金經理看好某個行業會漲,就買一些這個行業的好股票,同時賣空一些這個行業的差股票。如果行業漲了,看多好股票的盈利將超過做空壞股票的虧損;而如果行業跌了,差股票跌得更多,賣空差股票賺的錢也會比好股票虧得多。這樣,在選股正確的前提下,只要出現明顯的市場趨勢,基金在理論上都能實現正收益。

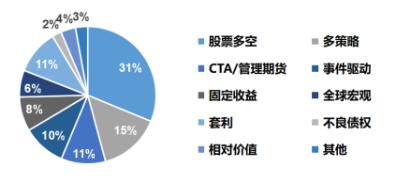

然后經過數十年的演化,對沖基金的操作已經越來越多樣。就資產類別而言,從最初單一的股票發展到現在覆蓋債券,商品,衍生品,外匯,實物資產以及數字資產。同時,策略分類也擴展到近十種,不僅有股票,還包括CTA、宏觀、多策略、套利、事件驅動、相對價值等等。

現在投資對沖基金的效益更多的是在多元化收益來源,通過組合投資,真正實現穿越周期,帶來‘全天候’的回報收益。

2022年就是一個很好的例子:在2022年股債雙殺的大環境下,CTA策略(如AQR管理人所使用的策略)通過跟蹤市場趨勢取得了優異的成績,同時全球宏觀策略(如Brevan Howard管理人的策略)也對沖了部分尾部風險而取得的不錯的收益。不過,市場上的對沖基金數量繁多。就Eurekahedge數據庫中包含的對沖基金就有5萬多支,其中開放募集的有3萬多支,管理規模接近4萬億美金。而這數萬只對沖基金里,有持續盈利能力的管理人是非常稀缺的。而優秀的投資業績也受制于很多除投資能力之外的客觀因素。這樣一來,在數萬只基金中篩選合適的管理人和對應的策略,需要專業的機構進行長期的跟蹤和深入地研究。

去年表現卓越的對沖基金做對了什么?

在高通脹和潛在經濟衰退的背景下,許多對沖基金經理通過宏觀對沖策略來應對市場波動。單一的投資往往很難抵擋市場波動,這在2023年尤為明顯。毋庸置疑的是,經歷了2023年的全球資本市場遭遇了罕見的波動之后,2024將會是個加強全球配置、注重風險分散的重要時刻。

橋水基金創始人達利奧(Ray Dalio)也表示對當前的資產市場表現仍然不看好,認為“我們正處于一個大多數資產價格下降的時期。你能做的最重要的事情,是保持良好的平衡投資組合,投資者應該專注于多元化,而不是試圖擇時。”

“對沖基金”和“對沖策略”已然成為全球高凈值投資者資產配置日益重視的組合部分,而隨著中國資本市場的不斷開放和成熟,從全球配置角度為投資者配置“對沖基金”和“對沖策略”也有了更多的選擇,這一策略嚴謹的基本面考察、合理的風險布局,以及對于絕對回報的追求,讓其成為中國投資者面對全球市場的新選擇。

對沖策略的成功關鍵在于它們能夠適應市場的變化,利用市場波動來獲取收益,同時通過多元化和風險管理來保護投資組合。著眼全球,把具有性價比的國家和產品組合起來,這個“送分題”適用于所有的周期。

2023年諾亞CIO辦公室下半年投資展望報告建議,針對增長配置解決方案,應充分運用“反脆弱”配置策略,以另類投資和對沖基金為核心,幫助財富管理者構建收益來源多樣且低相關的投資組合。對沖基金主要以多策略、趨勢跟蹤、多空等策略降低宏觀風險沖擊,為投資提供了很好的配置建議。

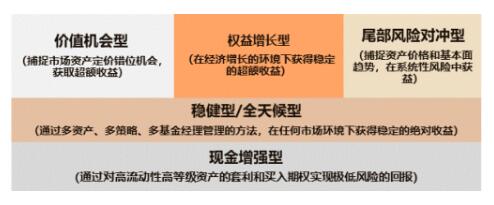

在上述總策略指引下,順應高凈值客戶全球化配置分散風險的迫切需求,我們也秉持“為客戶提供多資產多策略的多元化產品,追求穩健絕對收益”的投資理念,推出了全面覆蓋風險收益圖譜的全產品線和聚焦全球頭部管理人和旗艦策略,適合目前市場和環境的主打產品,并通過五大方陣來幫助客戶進行保值增值的資產組合配置。

當下對沖策略為什么越來越重要?

當前,“對沖基金”和“對沖策略”對于全球高凈值投資者資產配置的重要愈發凸顯,主要是因為它能夠幫助投資者在不確定的市場環境中保護投資組合并達到降低風險的目的。

這也是為什么我們要向投資人提供我們的對沖基金組合方案——不能僅關注單一產品的收益,而應該挑選多只收益來源不同的對沖基金來構建投資組合,以實現在投資人所能承受的風險下最大的投資回報。

總體來說,對沖基金和對沖策略對于高凈值投資者(HNWI)的資產配置具有以下重要意義:

1. 風險管理:對沖基金的核心目標之一是通過對沖市場風險,保護投資組合免受不利市場波動的影響。對于高凈值投資者來說,這意味著他們的財富可以在市場下跌時保持相對穩定,從而實現資產保值。

2. 多樣化投資:對沖基金通常投資于多種資產類別,包括股票、債券、商品、衍生品等,這有助于投資者實現投資組合的多樣化。多樣化可以降低整體投資風險,因為不同資產之間的相關性較低,一個資產的下跌可能被另一個資產的上漲所抵消。

3. 絕對收益追求:許多對沖基金追求的是絕對收益,即無論市場環境如何,都力求實現正收益。這對于尋求穩定回報的高凈值投資者來說非常有吸引力,尤其是在低利率環境下,傳統的固定收益投資回報率較低。

4. 專業管理:對沖基金由專業的基金經理管理,他們通常具有深厚的市場知識和豐富的投資經驗。這些專業人士能夠利用復雜的分析工具和策略來尋找投資機會,為投資者創造超額收益。

5. 市場洞察力:對沖基金通常能夠提供對市場趨勢和宏觀經濟因素的深入洞察。高凈值投資者可以通過對沖基金獲得這些洞察,幫助他們更好地理解市場動態,做出更明智的投資決策。

6. 流動性管理:雖然對沖基金可能存在一定的鎖定期,但它們通常能提供月度或季度的流動性。這意味著投資者在需要時可以更容易地贖回部分或全部投資。

7. 定制化服務:對沖基金可以為高凈值投資者提供定制化的服務,包括根據投資者的風險承受能力、投資目標和時間框架來設計投資策略。

總之,對沖基金和對沖策略為全球高凈值投資者提供了一種有效的資產配置工具,在追求收益的同時有效管理風險,實現財富的長期增長和保值,這對于尋求長期投資目標的投資者來說至關重要。

當然,投資者在選擇對沖基金時應仔細評估基金的歷史表現、管理團隊、費用結構以及投資策略,確保其符合自己的投資目標和風險偏好。在市場波動維持高位的情況下,風險對沖和組合配置是未來投資人需要關注的長期議題。